Innboforsikring (leiligheter, hus og villaer) - instruksjoner om hvordan du kan forsikre en leilighet eller et landsted mot brann og flom + TOP-7 selskaper der det er lønnsomt å kjøpe forsikring

Hei kjære lesere av magasinet Rich Pro. I dag skal vi snakke om boligforsikringnemlig hva er forsikringen for en leilighet eller et hus for, hva beskytter forsikringen av forstadsboliger mot, og så videre.

Dette emnet er ikke nytt, men det blir stadig mer aktuelt nå. Eiendommens høye økonomiske verdi gjør eiendommer til et etterspurt forsikringsobjekt.

I denne publikasjonen lærer du:

- Hvorfor trenger du å forsikre bolig;

- Hva utgjør kostnadene for forsikring av en leilighet, hus (hytte) - de viktigste faktorene som påvirker prisen på forsikring;

- Hvilke metoder, betingelser, typer eiendomsforsikring finnes.

Vi legger også merke til feiloppfatningene som er assosiert med forsikring og svarer på ofte stilte spørsmål.

Denne artikkelen vil vekke interesse hos et bredt spekter av lesere som eier eller har til hensikt å skaffe seg eiendom. Ikke nøl med å sette deg inn i det for å beregne mulige risikoer og trekke rettidige konklusjoner.

Hvorfor trenger du boligforsikring, hvordan er leiligheten forsikret mot brann og flom av naboer, og hvordan kan du forsikre hjemmet ditt (leilighet eller hus) lønnsomt - les i dette nummeret

Hvorfor trenger du boligforsikring, hvordan er leiligheten forsikret mot brann og flom av naboer, og hvordan kan du forsikre hjemmet ditt (leilighet eller hus) lønnsomt - les i dette nummeret

1. Hvorfor trenger du forsikring av en leilighet, hus eller hytte ☂ 🏠

Beskyttelse av eiendommer er hovedkriteriet for riktig bruk. Du kan beskytte eiendommen din med høye gjerder, sterke dører og låser, installasjon av sikkerhetssystemer og stenger på vinduene.

Men det er umulig å forutse alle naturkatastrofer, utbruddet avhenger ikke av eierne. Det går om branner, flom, forårsaker annen skade på eiendommer. Forsikring vil bidra til å kompensere for skader fra tap og skade på eiendom.

InnboforsikringDet er et universelt eiendomsbeskyttelsestiltak for private og juridiske personer i tilfelle en forsikret hendelse. Den økonomiske karakteren er dannelsen av et forsikringsfond gjennom bidrag, som er beregnet på utbetalinger, etter forekomsten av betingelser som er spesifisert i kontrakten.

I Russland er det obligatorisk forsikring bare innbyggere og kjøretøyers helse. Alle andre typer er frivillige, men eiendommer trenger ikke mindre beskyttelse, verdien er høyere enn for kjøretøyer, og skaden kan forårsake store problemer.

Spesielt gjelder dette eiendommer, som blir besøkt av eiere uregelmessig - hage, landhus. Risikoen for skade på private husholdninger er høyere enn leiligheter.

Utøvelsen av vestlige land antyder det forsikringssystemet skal fungere på alle livsområder, inkludert i eiendomsmarkedet. I utlandet er forsikringer tilgjengelig for alle eiere og forvaltere av eiendom.

Sovjetunionen hadde også et obligatorisk forsikringssystem. boligbygg, sommerhus, driftsbygninger, sluttet hun å jobbe på grunn av statens kollaps. Den ustabile økonomiske situasjonen i landet, nedgangen i levestandarden for arbeidstakere gjorde forsikringssystemet utilgjengelig for de fleste eiere.

Statistikk gir bevis for at privatforsikringssegmentet i den samlede markedsstrukturen er under 5%. Dette beløpet inkluderer obligatorisk forsikring ved utstedelse av pantelån, ellers vil beløpet bli enda lavere.

Innbyggere håper ofte på "kanskje", de håper at ingenting vil skje med eiendom. Forsikringspremier hører ikke med obligatoriske utgifter fra budsjettet, og utsetter dermed seg selv og sin familie for risikoen for å bli stående uten "tak over hodet".

Men moderniteten dikterer nye regler. Dagens eiere av dyre hjem og leiligheter forstår at forsikringspremiene er mye lavere enn mengden mulig skade. Dette er bare et økonomisk uttrykk for tap, men hvor mange uro og bekymringer vil en naturkatastrofe fjerne fra eieren av eiendommen? Derfor har forsikringsmarkedet de siste årene hatt en jevn trend oppover.

For eksempel:

Eieren av et nybygd privat hus, som var kommet for å sjekke eiendommen sin, så hvordan en sterk vind slo et stort tre på husets tak. Taket måtte bygges om på bekostning av egen sparing, utsatt for den etterlengtede familieferien i utlandet. Med en forsikring ville situasjonen ikke være så kritisk.

Selv i mangel av gratis kontanter, bør du være klar over at mulige investeringer i skadet eiendom til tider vil overstige forsikringspremier. Forsikring vil bidra til å beskytte ikke bare pengene, men også eierenes helse.

Hovedrisikoen som forsikringssystemet beskytter er:

- Tap av eiendom på grunn av branner, gasseksplosjoner osv.

- Konsekvensene av flom av hus i forbindelse med flom, leiligheter på grunn av gamle verktøy.

- Fall på taket av tunge gjenstander (trær, staver).

- Interiørdekorasjoner, verktøy, rørleggerarbeid.

- Ran, innbrudd.

- Skader på bærende konstruksjoner på grunn av krymping av huset.

- Ansvar overfor naboer for skader forårsaket.

- Beskyttelse mot skade på utleieboliger.

- Naturkatastrofer (sterk vind, lyn osv.).

- Ulovlige handlinger, for eksempel hooligan-handlinger og hærverk.

Eiere av private husholdninger kan ha ytterligere risiko:

- Når huset ligger nær motorveien, er det mulig å gå inn i kjøretøyets hus.

- Komfyr oppvarming, tilstedeværelsen av et bad.

- Skader på fasadene på bygningen.

2. De viktigste typene hjemforsikring - TOP-5 populære forsikringsobjekter

For å utvikle tjenestemarkedet utvikler forsikringsselskaper en rekke typerog forholdforsikring. Gjenstander kan være både fast og løsøre for innbyggere.

Klienter velger selv selskapet og den nødvendige pakken med tjenester, i samsvar med individuelle krav.

Hovedobjektene med eiendomsforsikring (private husholdninger, leiligheter osv.) Inkluderer:

1) Strukturelle elementer

Strukturelle elementer (bærende strukturer) av eiendommer er sammenkoblede deler av bygningen og er hoveddelen av den totale kostnaden for bolig.

Disse inkluderer:

- Tak, vegger, fundament.

- Skillevegger, hoppere, byggeplasser.

- Luker, landinger, vestibler.

Disse designene har en suspendert risiko bare i seismisk farlige områder, for andre borgere, på grunn av minimal risiko, er forsikringssatsene ubetydelige.

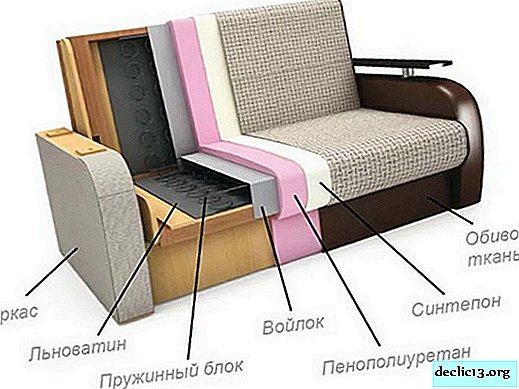

2) Interiørdekorasjon og ingeniørutstyr

Til interiørdekorasjonen bære vinduskonstruksjoner, døren blader, innebygde møbler, gulv, veggdekorasjon og taket.

Som en del av ingeniørutstyr - gassrørledning, varme, VVS, avløp, elektriske nettverk.

Alle objektene ovenfor har økt risiko. De er de første som lider under branner eller flom. Og alle ble sikkert møtt med strømmen av rør.

Slik forsikring er ønskelig etter en kostbar reparasjon, for å unngå ubehagelige situasjoner i fremtiden.

3) Boligeiendom

Konseptet med boligeiendom forener hele miljøet innendørs. Dette er møbler, smykker, personlige gjenstander, antikviteter, datamaskiner, etc. som eies.

De er forsikret mot tyveri, skader, kløfter, branner, mekanisk belastning.

4) Sivilansvar

Sivilansvar innebærer ansvar overfor naboer for å ha forårsaket skade på dem. I tilfelle brann kan det føre til rørbrudd, ikke bare den forsikredes eiendom, men også naboene.

Offeret vil måtte restaurere, i tillegg til sin husstand, naboenes eiendom. Dette medfører mye kontrovers og kontrovers. Du kan beskytte deg med ansvarsforsikring.

For eksempel:

Før jobb ble en vaskemaskin slått på, slik at det på kvelden var ferdiglagd rent lin. Som et resultat av en nedbrytning av slangen har det skjedd en vannlekkasje. Naboene fra bunnen ble oversvømmet. Om kvelden, i stedet for rent lin, oppnås demontering med naboer, ekstra kontantkostnader for restaurering av reparasjon og reparasjon av sin egen enhet. Hvis det er en forsikringskontrakt, vil problemet løses. raskt og smertefri.

Typisk er sivilrettslig ansvar et ekstra forsikringsobjekt til hovedkontrakten, mens økningen i forsikringsbeløpet skjer ubetydelig.

5) Tittelforsikring

Tittelforsikring - dette er beskyttelse mot mulige vesentlige tap fra erververen av fast eiendom, hvis det er tap av eierskap til ham.

Denne typen er nødvendig når man inngår en avtale om erverv av dyre eiendommer. For eksempel når du tegner en panteavtale.

Forsikring gjelder som regel ved anskaffelse av bolig i annenhåndsmarkedet. Om hva du trenger å vite når du kjøper en leilighet, skrev vi i denne artikkelen.

Kredittinstitusjoner insisterer også på tittelforsikring for å redusere potensielle risikoer i tilfelle "samvittighetsløs"transaksjoner ved inngåelse av panteavtale.

Med en lang kjede med transaksjoner med eiendommer (leiligheter, hus), medfører i det minste at en av dem ikke er kvalifisert, ugyldigheten til alle transaksjoner (påfølgende salgskontrakter).

For eksempel: Anskaffelse av bolig, som senere vil bli gjort krav på av nære slektninger til selgeren, som har rett til en andel og som ikke nektet det i prosessen med å inngå en salgskontrakt.

Hvis selgeren ikke hadde fullmakt til å inngå en kontrakt for salg av eiendommer, kan det hende at ikke mindreårige eller lovlig uførbare eiendomseiere tar hensyn til interessene.

Denne typen beskyttelse garanterer kjøperen en avkastning på investeringen, når hendelser inntreffersom fører til ugyldighet av forsikringsavtalen:

- Ulovligheten av salgskontrakten.

- Når du foretar en transaksjon av en uautorisert selger.

- Transaksjonen er uredelig.

Til dags dato er det mest populære programmet forsikring av en boliglånsleilighet. Kredittinstitusjoner presenterer et obligatorisk krav til eiendomsforsikring, som utstedes til banken som pant. Dette er en langsiktig forsikring, gyldig til full tilbakebetaling av lånet og fjerning av boligbyrde.

Mer detaljert om forholdene til pantelånet skrev vi i artikkelen - "Hva er et pantelån", som beskrev hvordan du beregner et pantelån og hvilke panteprogrammer som er de mest populære.

Et trekk ved boliglånsforsikring er en gradvis reduksjon i kostnadene for forsikringen når du betaler tilbake gjeld. Boliger er forsikret for resten av gjelden. Gjennomsnittlig takst er 0,15% fra det forsikrede beløpet. Hvis kostnadene for en leilighet 3 millioner rubler, vil den maksimale forsikringen sammen med tittelen koste 15 tusen rubler per år.

3. Kostnaden for boligforsikring (hytter) - 5 faktorer som påvirker prisen på forsikring av et landsted

Livet består av ulykker, det er umulig å beskytte seg mot alle problemer. Du kan bare prøv å redusere risiko for at de oppstår.

Private husholdninger er nå objekter der ikke små materielle ressurser blir investert. Deres tap kan føre til alvorlige materielle og moralske konsekvenser. Tilstedeværelsen av forsikring vil beskytte eierne mot et nervøst sammenbrudd, vil akseptere situasjonen tilstrekkelig.

Prisen på innboforsikring avhenger av mange faktorer:valg av forsikringsselskap og beskyttelsestype, husets og jordens størrelse, eierkostnadene osv.

Vurder de viktigste omstendighetene som bestemmer kostnadene for eiendomsforsikring mer detaljert.

1) Volumet av forsikrede risikoer

Du kan forsikre hjemmet ditt mot følgende risikoer:

- Brann.

- Flom.

- Gasseksplosjon.

- Fallende gjenstander (søyler, trær).

- Naturkatastrofer (vind, lyn, flom, etc.)

- Skader.

- Ulovlige handlinger (penetrering, tyveri, skade på eiendom).

I tillegg til de viktigste, er det ekstra risiko som bestemmes for et bestemt hjem. De avhenger av beliggenheten, frykten til eierne.

For eksempel Du er redd for å plutselig løpe ut av huset og holde deg på gaten uten nøkler i nærheten av den lukkede døren. Forsikringsselskapet vil avlaste deg fra frykt ved å betale tilbake kostnadene for en ødelagt dør.

Forsikring er mulig både for alle tilfeller og for individuelle risikoer. Kostnaden avhenger av antall utvalgte elementer og prosentandelen av sannsynligheten for at de skal forekomme.

2) Hvordan utnyttes huset

Boligbygg bygges både for permanent opphold i dem, og for periodisk drift. Når du besøker huset bare i helgene, er risikoen for penetrasjon eller forverring av huset, tilstedeværelsen av andre faktorer som fører til en økning i tollstigningen.

Tilstanden til driftssystemer (gassledning, vannforsyning, elektriske nettverk) er også en avgjørende faktor for kostnadene for policyen.

3) Tilstedeværelsen av et alarm- og beskyttelsessystem mot branner, flom, etc.

For å sikre beskyttelse mot innbrudd og branner i husholdningen, installerer eierne et alarmsystem, overvåkningskameraer.

Tilstedeværelsen av disse faktorene overbeviser forsikringsselskapet om at eierne ikke er likegyldige til husets tilstand, så kommisjonsbeløpet reduseres.

4) Kostnadene for materialer (konstruksjon og dekorasjon)

Kostnaden for forsikring avhenger av husets type: tre, murstein, blokk, nivået på dekorasjonen, hjemets status. Jo dyrere byggematerialer, reparasjoner, desto høyere er provisjonen.

5) Driftsperioden og tilstanden til landstedet / huset

Gamle hus / hytter har økt risiko, så kostnadene for forsikringskommisjonen er vanligvis høyere.

Forsikringsselskaper setter ofte en frist for drift av et bygg for muligheten for forsikring - opp til 50 år gammel.

Detaljerte instruksjoner, hvor trinnene er skrevet hvordan du raskt kan forsikre din leilighet, hus eller hytte

Detaljerte instruksjoner, hvor trinnene er skrevet hvordan du raskt kan forsikre din leilighet, hus eller hytte

4. Hvordan forsikre en leilighet, hus eller hytte i 5 trinn - trinnvise instruksjoner for nybegynnere

Når du kjenner til funksjonene og prosessen med å inngå en kontrakt, vil ditt eget hjem være forsikret bare.

Forsikringsselskaper eksisterer på bekostning av belastede gebyrer, så de er interessert i å tilby maksimal risikobeskyttelse for boliger.

Eieren må tilstrekkelig analysere og velge akseptable typer forsikring.

Agenter kan tilby å forsikre hjemmet uten å inspisere det på stedet. De tilbyr en standardkontrakt, en ferdig forsikringspakke, basert på markedsverdien på boliger.

Kostnaden for slike transaksjoner inkluderer ofte helt unødvendige tjenester som bare øker provisjonen.

Det beste alternativet er inngåelse av en kontrakt etter en fullstendig inspeksjon av boliger og definisjon av spesifikke forsikringsobjekter.

Godt å vite!

I store byer (Moskva, St. Petersburg, etc.) er det forsikringssystemer i byens boligsektor for målrettet økonomisk støtte til familiene. Transaksjonen avsluttes til fortrinnsrater, som betales sammen med felles kvitteringer.

For å være sikker på å beskytte din egen leilighet, hus eller hytte, må du gå gjennom flere trinn.

Trinn nummer 1. Analyse av forsikringsselskaper

Du må velge en organisasjon som jobber stabilt i markedet, verdsetter sine kunder, betaler refusjon uten forsinkelse og byråkrati.

De fleste av disse selskapene, men det er skruppelløse organisasjoner som setter spissen på fordelene med transaksjonen.Når du vender deg til dem, kan du sitte igjen uten helt eller delvis refusjon av forsikringsrisiko.

De viktigste kriteriene for å velge et forsikringsbyrå:

- Generell erfaring i finansmarkedet.

- Bedriftsvurdering i store byråer.

- Solvens og stabilitet i organisasjonen.

- Økonomisk forsvarlige tariffer.

- Tilstedeværelsen av spesielle programmer.

- Anmeldelser om bekjentskapes selskap, på tematiske fora, offisielle nettsteder.

Selvfølgelig spiller anmeldelser en subjektiv rolle i valget, men gir en generell ide om selskapet, holdning til kunder.

Skjematisk presenteres hovedvalgparametrene i tabellen:

| № | navn | indikatorer |

| 1. | Arbeidserfaring | Det er bedre å velge en organisasjon som har vært i finansmarkedet i minst 5-6 år. |

| 2. | vurdering | Det er spesielle byråer som gir en objektiv vurdering av alle forsikringsselskaper etter forsikringstype, innkrevde premier, utbetalinger |

| 3. | Tilstedeværelse av representasjonskontorer, filialnettverk | Jo større selskapets nettverk, desto mer stabil er den økonomiske situasjonen. |

| 4. | solvens | Tilstedeværelsen av et garantifond, mengden av betalinger for forsikrede hendelser. Disse dataene presenteres på de offisielle nettstedene til selskaper. |

| 5. | Tilstedeværelsen av spesielle programmer, kampanjer | Jo større utvalg av tjenester som tilbys, jo høyere er status for selskapet, dess pålitelighet. Sesongkampanjer vil bidra til å redusere kostnadene for tjenesten med nesten halvparten. |

| 6. | anmeldelser | Tematiske fora kan gi en ide om organisasjonen fra spesifikke kunder. viktig ta hensyn til tilstedeværelsen av positive og negative meninger. |

Jo mer bra forsikringsselskapet har gode indikatorer, jo mer pålitelig er det.

Trinn nummer 2. Valg av forsikringsrisiko (delvis eller batch)

Den totale kostnaden for tjenesten avhenger av antall risikoer, derfor er det ikke alltid verdt å kjøpe en full pakke med alle tjenester, selv om den tilbys "til en rabatt".

Det beste alternativet er å velge mest mulig risiko som gjelder en bestemt bolig. Til syvende og sist vil dette føre til en lavere kommisjon.

For eksempel hytta er bare forsikret mot tyveri og hacking. Som en del av løsøre er bare de dyreste og sjeldne tingene forsikret.

Trinn nummer 3. Innlevering av dokumenter til forsikringsselskapet

Følgende må sendes til forsikringsselskapet pakke med dokumenter:

- Bevis på identitet og registrering av klienten;

- Eiendomsbevis for leilighet, hus, hytte, jord;

- Tekniske pass for fast eiendom;

- Verdsettelse fra et takseringsselskap (noen ganger foretar selskaper verdivurderinger på egen hånd);

- Når du forsikrer en panteleilighet - en låneavtale.

For å opprettholde konkurransekraften er organisasjoner interessert i kunder, så settet med dokumenter er minimalt; hver eiendomseier har det.

Trinn nummer 4. Agent inspeksjon

For å spare dine egne penger, ville det være bedre å invitere en agent til en personlig inspeksjon av eiendommen for å identifisere mulige risikoer. Han vil fastsette den estimerte verdien av eiendommen, fortelle i detalj om tilgjengeligheten av individuelle forsikringsprogrammer, kampanjer og bonuser.

Hvis du tegner forsikring uten å forlate stedet, må du betale mer, og dekningsbeløpet for risikoen som kan oppstå kan være uventet liten.

Trinn nummer 5. Inngåelse av avtale

For å redde deg fra overraskelser, må du nøye studere vilkårene i forsikringskontrakten, alle gjenstandene som er skrevet ut med liten skrift.

Man må være sikker på at erstatningen vil være full og presserende ved inntreden av en forsikret hendelse.

5. Hvor mye koster forsikring av en leilighet og et hus (sommerhus) стоит

Det totale forsikringsbeløpet er individuelt, det avhenger av mange faktorer og risikoen som eieren velger.

Hovedfaktorersom bestemmer prisen på forsikring av en leilighet eller et hus er:

- Markedsverdi av boligeierskap;

- Husets dimensjoner: dens område, antall etasjer (for hus);

- Hvor mange risikoer er valgt;

- begrepet;

- Kompensasjonsbeløpet (valgt uavhengig).

Kostnaden for forsikring av et landsted kan være fra 2000 rubler, leiligheter 3-5 tusen rublerprivat hus - 3-10 tusen rubler per år.

Til funksjonene i individuell boligforsikring gjelder det faktum at disse gjenstandene er forsikret helt. Det er umulig å forsikre bare husets interiør. Dette fører til en økning i taksten. Gjennomsnittlig boligforsikringssats er opp til 0,3% fra boligkostnadene.

Det er faktorer som øker grunnraten: Hvis huset har tregulv, øker satsen med 0,1%, tilstedeværelsen av ovner og peiser øker forsikringen fra 0,2%, øker periodisk opphold i huset også grunnrenten med et gjennomsnitt på 0,1%.

Viktig! Nedsatt forsikring kan være med god sikkerhet hjemme, tilstedeværelsen av alarmer, sterke dører, barer på vinduene.

Eiendom er forsikret separat, forsikring er opptil 4% dens verdi.

For eksempel: Forsikring av et trehus med komfyr, hvis markedsverdi er 6 millioner rubler. vil være omtrent 60 tusen rubler. per år til basisatsen.

6. Hvor du kan forsikre en leilighet og et hus på gunstige vilkår - TOP-6 + 1 forsikringsselskaper med gunstige tilbud

Vi foreslår at du gjør deg kjent med rangeringen av forsikringsselskaper som tilbyr leilighet- og boligforsikringstjenester.

I henhold til rangeringen fra Expert RA-byrået er de beste selskapene for boligforsikring vurdert som "A ++":

| № | navn | Antall regionale representasjonskontorer, avdelinger, avdelinger |

| 1. | Rosgosstrakh | 3000 |

| 2. | VSK | 840 |

| 3. | RESO-garanti | 800 |

| 4. | Alpha Forsikring | 300 |

| 5. | Ingosstrakh | 182 |

| 6. | Max | 88 |

+ forsikringstjenester fra banken "Sberbank"

Tenk på hvert enkelt forsikringsselskap og dets hjemforsikringstjenester mer detaljert.

1) Rosgosstrakh

Det har det mest omfattende nettverket, og har operert i finansmarkedet i over 88 år. Det har egne tapsavviklingssentre, som gir juridisk og psykologisk hjelp til mennesker i vanskelige situasjoner.

Blant de populære programmene er frivillig forsikring av et hus, leilighet, annen eiendom, tittel osv. Det er mulig å tilby onlinetjenester.

Populære forsikringsprogrammer for boliger inkluderer:

"ROSGOSSTRAKH House" ACTIVE " - forsikring av typiske private hus, som ligger i landsbyer, landsbyer, hagekamerater. Grunnleggende risikoer (brann, flom, eksplosjon, ulovlige handlinger fra tredjepart, kollisjon av et kjøretøy, naturkatastrofer) i 1 år er forsikret.

"ROSGOSSTRAKH House" Prestige " - forsikring av elitehus.

Fast eiendel - forsikring av interiørdekorasjon, ingeniørutstyr, eiendommer og borgeransvar for leiligheter.

Denne forsikringen beskytter risikoen for brann, flom og tyveri. Taksten er individuell for hvert objekt. Gjennomsnittlig forsikringskostnad fra 5 til 6 tusen rubler.

Individuell eiendel - innebærer inkludering i pakken "Asset Fixed" av ytterligere risikoer: strukturelle elementer, utvendig dekorasjon.

2) VSK Forsikringshus

Han har jobbet i finansmarkedet i 25 år. Forsikringstjenester for leiligheter, hus og andre boligeiendommer er på prioritetsnivå for forsikringsselskapet.

Populære forsikringsprogrammer:

- Ekspressforsikring for høytiden - billig kortsiktig forsikring.

- Nøkkelferdige - hovedpakken.

- Maksimal beskyttelse - avansert pakke.

- Leilighetsforsikring til leie.

- Beskyttelse av materielle skader på naboer.

- Investeringsleilighet - forsikringsbetingelser for kunder. Venter på salg av boliger.

Verdivurdering av eiendommer utføres av selskapet gratis, du kan betale taksten ved avdrag.

Det er mulig å tegne forsikring for en leilighet, hus eller hytte online.

3) RESO-garanti

25 års arbeid i finansmarkedet. Her kan du forsikre en leilighet, hytte eller hus fra brann og flom.

Populært program "Brownie", med en annen risikopakke: Premium, Express, Economy, Preferences.

Programmet "RESO HUS"gir beskyttelse for landhus, hytter, tomter, leiligheter.

For eksempel med boligforsikring verdt 6,5 millioner rubler. (grunnleggende risiko), vil forsikringen øke 19,6 tusen rubler, gjerdeforsikring for 150 tusen rubler. vil stige til 0,6 tusen rubler.

Ansvarsforsikring og pantforsikring.

Medlem av All-Union of Insurance Insurance, Russian Union of Auto Insurance Insurance, etc. Her kan du om nødvendig forsikre en bil eller annen løsøre.

For tiden jobber selskapet for å redusere tollsatsene. Servicekostnad redusert 10%.

4) Alfaforsikring

Den har jobbet i mer enn 10 år. Det er en av de fem lederne i det åpne forsikringsmarkedet, All-Union Union of Insuranceers.

Ledende innen rangeringen av kundeservicekvalitet.

Populære programmer:

- Reparasjonsforsikring.

- Beskyttelse av naboer.

- "Selv om flommen" (en omfattende pakke med risikoer - verdier, reparasjoner, utsmykning, sivilt ansvar).

- Rolig.

Det kjennetegnes ved en rask betaling av forsikringskrav; du kan kjøpe en forsikring online.

5) Ingosstrakh

Den har jobbet i over 70 år. Det er en høy finansiell stabilitetsvurdering med positive utsikter. Tilbyr over 20 forsikringsprogrammer.

Populære forsikringer for boliger er:

- Platinum - en komplett pakke for en periode på 3 måneder.

- Ferie - en kortsiktig politikk.

- Freedom.

- Ekspress - økonomisk forsikring.

Det er representasjonskontorer i landene i og utenfor utlandet.

6) Maks

Han har jobbet i forsikringsmarkedet i 25 år. Det tilbyr maksimalt alternativer for eiendomsforsikring: leiligheter, hus og annen eiendom, ansvar, eiendomsrett. Det er ingen betalingsbegrensninger for elementene i "støttestrukturer", "dekorasjon".

Populære programmer:

- hus. Det grunnleggende risikosettet inkluderer en gasseksplosjon, et lynnedslag, flyets fall, kjøretøyets inntreden. Den utvidede pakken inkluderer følgende risikoer: bukten, naturkatastrofer, angrep fra tredjepart.

- leilighet. Følgende risikoer er forsikret: brann, gasseksplosjon, bukta, naturkatastrofer, force majeure, ulovlige handlinger.

7) Sberbank

Den største banken i landet vårt. Et selskap med statlig deltakelse tilbyr ulike tjenester for forsikring av boligfelt (leiligheter, hus).

Hovedproduktet innen boligforsikring er bolig- eller leilighetsforsikring "Hjemmesikring"

Vi undersøkte bare noen få populære forsikringsselskaper som tilbyr boligforsikringstjenester.

Les forsikringskontrakten i detalj og les nøye betingelsene og utbetalingene i tilfelle en forsikret hendelse.

7. Hvordan spare på boligforsikring - TOPP 5 tips

Å beskytte hjemmet ditt mot potensielle risikoer er det primære målet med forsikring. Det er bedre å bruke små midler på forsikring for å unngå store problemer i fremtiden.

For å spare dine egne penger, samtidig som du gir deg maksimal beskyttelse, vil tips fra fagfolk hjelpe:

Tips 1. Forsikring for individuelle programmer

Denne typen forsikring gir en mulighet til uavhengig å velge risiko og betalingsbeløp på dem. Dette lar deg ta hensyn til alle individuelle behov hos klienten.

Agenten inspiserer eiendommen på et personlig besøk, bestemmer den reelle markedsverdien, dette sikrer tilstrekkelig betaling i tilfelle en forsikret hendelse.

Tariffer for individuelle programmer under gjennomsnittetpå grunn av at antall risikoer som inngår i forsikringen er direkte relatert til forsikringskostnadene.

Tips 2. Å beskytte ditt eget hjem

Agenter, inspeksjon av en leilighet, privat hjemseiendom, hytte, ta hensyn til tilstedeværelsen av eiendomsbeskyttelsessystemer. De inkluderer tilstedeværelse av brann- og innbruddsalarmer, utendørs overvåkningskameraer, tilstedeværelsen av gitter på vinduer, tilstanden til gjerder og låsekonstruksjoner, etc.

Installasjon av sikkerhetssystemer vil kreve ytterligere investeringer, men det vil lønne seg, heve boligstatus. Dette vil føre til en reduksjon i tariffen og med langvarig forsikring vil den lønne seg fullt ut.

Tips 3. Velge risiko

Tilstedeværelsen av visse forsikringsstillinger skal bestemmes av klienten uavhengig. Utilsynelige risikoer må ekskluderes fra tjenestepakken.

For eksempel Hvis huset er langt fra motorveien, hvorfor forsikre det mot innkjøringen til en annens kjøretøy?

For effektiv fordeling av risikoer er det nødvendig å studere informasjon om statistikken over begynnelsen av visse risikoer, sammensetningen av en spesifikk trussel.

Du kan kontakte en profesjonell (outsourcer), han vil hjelpe beregne risiko for hver vare forsikringstakeren er interessert i, vil den gi et valg av individuelle programmer.

Tips 4. Bestem graden av forsikringstakers deltagelse i risiko

Tilstedeværelsen av en franchise i kontrakten sparer den forsikrede. I dette tilfellet er assurandøren fritatt for betaling av forsikringskompensasjon i et visst beløp.

For eksempel: Ved en forsikret hendelse for erstatning for skade i 200 tusen rubler etablert franchise under kontrakten i mengden 5 %. I dette tilfellet betaler forsikringsselskapet bare 190 000 rubler, og de resterende 10 tusen rublene. betalt av forsikringstaker fra egne midler.

Tips 5. Bruk av kortsiktige forsikringsformer

Kortsiktig er en kontrakt som er inngått på inntil et år. I følge statistikk er hovedtiden for forekomsten av forsikrede hendelser sommer, når trusselen om branner, flom, tyverier øker. Dette skyldes mangelen på verter på ferie.

Minimer kostnadene vil tillate fritidshusforsikring. Totalt sett vil det være billigere enn en langsiktig kontrakt. Det er nødvendig å inkludere, i tillegg til hovedrisikoen, ansvar overfor naboer.

8. 6 hovedfeil-feil når du forsikrer en leilighet / hus mot brann, flom, tyveri

Ofte tar feiltakere feil i beregningen av forsikring og andre ganger når de tegner en forsikringskontrakt for et privat hjem. For å unngå dem, bør du vurdere de vanligste feilene fra forsikringstakerne.

Feil 1. De høye kostnadene for policyen

Kunder som ikke forstår vanskeligheter med forsikring, tror at boligforsikring vil koste betydelig dyrere leilighet. Her foregår sammenvevingen av to konsepter: tittelog eiendom forsikring.

Tittelforsikring er en av de dyreste avtaletypene, avhenger verdien av eiendommens markedsverdi.

Når du bare inngår en eiendomsforsikringsavtale, vil beløpet være betydelig lavere. Kontraktsbeløpet vil bli bestemt basert på de estimerte kostnadene for restaureringsarbeid.

Før kontrakten er inngått, blir alle betingelsene for inngåelsen analysert, så langt tittelforsikring er nødvendig når du kjøper en ny leilighet eller hus.

Vi anbefaler å lese en artikkel om investering i eiendommer, som i detalj beskrev fordeler og ulemper ved å investere i eiendom.

Kostnadene for forsikringen påvirkes også av omfattende boligforsikring, som tilbys av forsikringsselskapene. Kostnaden for forsikring avhenger av antall risikoer som inngår i kontrakten.

Mange selskaper tilbyr forskjellige typer programmer:

- Billig.

- Optimal.

- Maksimum.

Feil 2. Full forsikringsdekning for tyveri

En standard risikopakke inkluderer strukturelle skader og intern kommunikasjon. Hvis klienten ønsker å forsikre huset mot tyveri, bør dette utføres i en egen kontrakt eller inngå i et omfattende beskyttelsesprogram.

Godt å vite!

Ved skade forårsaket av forsikredes skyld, har forsikringsgiveren rett til å nekte å betale forsikringserstatning.

Feil 3. Hjemforsikring beskytter mot naturkatastrofer

Dette faktum er ubestridelig når det gjelder inkludering i stolpen til alle typer naturkatastrofer som kan skade hjemmet. Erstatning vil bli utbetalt bare når det oppstår en spesifikk hendelse i policyen.

Hvis huset var forsikret mot skade av sterk vind, men nedbør brøt gjennom taket i form av hagl, vil ingen betale skaden.

Feil 4.Du kan ikke forsikre land

Kostnaden for en tomt, spesielt i nærheten av en stor by, er betydelige beløp, derfor kan og bør denne eiendommen sikres.

Hovedrisikoen er:

- Brann, eksplosjon, kommunikasjon med ulykker.

- Jordskjelv, flom, skred.

- Jordforurensning på grunn av katastrofer eller ulykker.

- Fly krasjer.

- Ulovlige handlinger.

Det er fare for å vaske bort det fruktbare jordlaget, og skade landskapsdesignen. De er inkludert i forsikringen hvis den forsikrede ønsker det, noe som garanterer erstatning for skade ved forekomsten av en forsikret hendelse.

Den viktigste risikoen er tapet av eierforhold til landet. I følge statistikk tyver grunneiere sjelden til en slik tjeneste. Dette fordi sannsynligheten for forekomst av disse hendelsene ikke er høy.

Feil 5. Hjemforsikring beskytter fullt ut mot brannskader.

Hvis det ikke ble foretatt en profesjonell vurdering av markedsverdien til et privat boligeierskap ved søknad om politikken, beregnes betalingsbeløpet basert på erstatningskostnadene. Dette antyder at beløpet som selskapet betaler ikke dekker kostnadene for reparasjoner 100%.

I tillegg må det produseres en brannårsak. Hvis huset brant ned på grunn av uaktsomhet fra eierne, vil det ikke være noen betaling. Derfor, selv når risikoen for brannsikring er inkludert i forsikringen, er det nødvendig å følge brannsikkerhetsteknikker og vite nøyaktig vilkårene i forsikringskontrakten.

Feil 6. Hvorfor forsikre et hus, hvis du selv kan beskytte det?

Du kan sette et moderne alarmsystem, henge ristene på vinduene og koble til sterke låsbare strukturer, du kan henge videoovervåkningskameraer i huset og i delen av huset, men gi garantier for full sikkerhet i hjemmet umulig.

For eksempel kan man ikke forutsi inngangen til huset til en annens motorvogn, en brann fra en ledningsstenging, naturkatastrofer osv.

Erstatning for konsekvensene av visse tilfeller kan bare forsikre.

9. Ofte stilte spørsmål (FAQ) for boligforsikring

Når du bestemmer deg for å forsikre en leilighet, hus, jord, oppstår det mange spørsmål. Nedenfor finner du svar på de mest populære av dem.

Spørsmål 1. Hva er tittelforsikring av eiendom?

Tittelforsikring betyr beskyttelse mot risikoen for tap av eiendom til eiendom.

tittel- Dette er et dokument som bekrefter eierskapet. Samtidig kan det ikke vurderes at tap av tittel er en forsikret hendelse.

For eksempel, hvis eiendom går tapt i en brann, eksplosjon, forsettlig ødeleggelse, vil ikke tittelforsikring kompensere for tapet.

Denne typen forsikring er obligatorisk når du skal få pantelån, kjøpe et hjem i annenhåndsmarkedet.

Ofte er det transaksjoner for kjøp og salg av en leilighet eller hus gjentasHvis loven ble brutt en gang i en kjede, skal alle påfølgende transaksjoner anses som ugyldige. I dette tilfellet vil tittelforsikring hjelpe.

De viktigste årsakene til tap av eierskap inkluderer:

- Krenkelse av rettighetene til tredjepart (mindreårige, juridisk inhabil, arvinger osv.).

- Gjennomføre tidligere transaksjoner i strid med loven.

- Ikke-kvalifisert av transaksjonen.

- Transaksjonen er uredelig.

Størrelsen på transaksjonstaksten er opptil 1% fra det forsikrede beløpet.

Spørsmål 2. Hva skal jeg gjøre når en forsikret hendelse oppstår?

Når en forsikret hendelse inntreffer, er det nødvendig å handle umiddelbart.

Viktige trinn å ta:

Trinn 1. Iverksette tiltak for å redusere skader (slukke brann, sperre vann osv.)

Hvis det er mulig, må du lagre og bevare den forsikrede eiendommen for ikke å forverre tilstanden.

Trinn 2. Gi beskjed til nødetatene

Ring raskt nødetater:

- Et enkelt nødanrop ved bruk av mobiltelefon er 112.

- I tilfelle brann - 01, 101.

- I eksplosjonen av innenlandsk gass - 04, 104.

- I tilfelle en flom, sammenbrudd av operative systemer - en oppfordring til operative tjenester - Housing Management Office, management company, HOA.

- Ved naturkatastrofer - i beredskapsdepartementet.

- Ved tyveri, hærverk - til rettshåndhevingsbyråer.

- Hvis kjøretøyet kjørte inn i huset - trafikkpolitiet.

- Om nødvendig en ambulanse - 03, 103.

Trinn 3. Kontakt forsikringsselskapet

Innen tre dager må du kontakte forsikringsselskapet for å varsle om en forsikret hendelse og få råd om videre handlinger. Samle all mulig foreløpig informasjon om skaden.

Trinn 4. Ikke ta på noe før skaden er registrert hvis mulig.

Inntil representanter for forsikringsselskapet ankom, ikke berør noe (hvis mulig).

Uten skriftlig samtykke fra assurandøren, er det umulig å gi samtykke til avgjørelse av saker med frivillig erstatning for tap av skylden.

Det vil være nødvendig å utarbeide en forsikringsavtale, forsikring, mottak av betaling av bidrag, et identitetsdokument. Det vil også være nødvendig å samle sertifikater fra de kompetente myndigheter som bekrefter hendelsen, med bekreftelse av skadeomfanget.

Spørsmål 3. Fra hva dekker forsikring en leilighet, et landsted og så videre?

Det er umulig å beskytte ditt eget hjem mot uforutsette risikoer. Bare forsikring vil hjelpe.

Det som forsikrer en leilighet, et landsted og en sommerhus - de viktigste risikoene

Det som forsikrer en leilighet, et landsted og en sommerhus - de viktigste risikoene

De viktigste risikoene som forsikrer selskaper er:

- brann;

- eksplosjon;

- flooding;

- Lynnedslag;

- ødeleggelse;

- Naturkatastrofer, for eksempel: orkan, jordskjelv, flom, kraftig regn, tung snø;

- Tyveri, ran, ran;

- Bevisst ødeleggelse (skade på eiendom) av andre personer;

- Terrorhandling;

- Inntrengning i leiligheten til væsker fra andre rom som ikke tilhører deg;

- Andre tilfeller som er spesifisert i forsikringsreglene, avhengig av det valgte forsikringsselskapet.

Du kan velge flere mulige risikoer, eller forsikre hjemmet ditt under alle uforutsette omstendigheter. Det avhenger av de forsikrede individuelle behov.

Selskapene tilbyr forskjellige pakker med tjenester der ulike risikoer er gruppert, der upopulære risikoer kan inkluderes sammen med de nødvendige.

Spørsmål 4. Hvor mye koster det å forsikre et hus, en leilighet?

Kostnaden for tjenesten er individuell, det avhenger av mange faktorer: område, beliggenhet, lokalets status, antall utvalgte risikoer, valg av forsikringsselskap, etc.

Prisen på omfattende boligforsikring begynner fra 1000 rubler. Den billigste kalles "Boxed Product." Det inkluderer et grunnleggende sett med risikoer, utformingen vil ta et minimum av tid. Som regel inspiserer ikke forsikringsselskaper eiendom, du kan utstede en forsikring online.

Når man inngår en kontrakt, skal det forstås at den største andelen i forsikringskompensasjon er beskyttelse av bærende vegger.

Etterbehandling, som har en høyere risiko for skade, okkuperer bare 10% av det totale kontraktsbeløpet.

Under individuelle forsikringsbetingelser er kostnadene for tjenesten:

- Etterbehandling og eiendom - 03-, 3-0,7% av forsikringssummen.

- Hus - 0,2-1,0% av forsikringssummen.

Tabellen over gjennomsnittlig kostnad for forsikring når man tar hensyn til de grunnleggende risikoene:

| Minimumskostnaden for den årlige politikken (tusen rubler) | 2 | 2,3 | 2,9 | 3,8 | 5,9 |

| Etterbehandling (500 tusen rubler) | + | + | + | + | + |

| Bærende strukturer (300 tusen rubler) | - | + | + | + | + |

| Sivilansvar (300 tusen rubler) | - | - | - | - | + |

10. Konklusjon + video om emnet

Å bo i et forsikret hus, og leiligheten er mye roligere, dette vil ikke bare spare penger, men også nerver. Det sparer deg for mulige kontantkostnader og problemer.

Avslutningsvis anbefaler vi å se en video om forsikring av et landsted (hytte) -

Det er viktig å ta hensyn til dine egne interesser og behov, velge riktig forsikringsselskap, nøye studere kontrakten og politikken, og ikke glem å betale forsikringspremier.

Spørsmål til leserne

Forsikrer du boligene dine (leilighet, hytte, hytte)? I så fall, under hvilke forhold?

Kjære lesere av nettstedet Rich Pro. Hvis du fremdeles har spørsmål om forsikring av en leilighet, bolig eller annen boligfelt eller ønsker å dele din mening og personlige opplevelse, kan du legge igjen kommentarene nedenfor!